En nuestra era hiperconectada, todo gira en torno a un flujo de efectivo rápido, eficiente y seguro. Ya sea para ayudar a un amigo que vive al otro lado del país, gestionar un negocio internacional o simplemente mantener a una familia en el extranjero, se necesita un compañero de confianza. Y en el país de las Indias Occidentales, no hay mejor opción que confiar en los servicios de un transferencia de dinero empresa.

Entonces, ¿cómo elegir una buena entre un montón de aspirantes? Algunos aspectos esenciales le ayudarán a distinguir lo bueno de lo malo.

Divisas Direct son el servicio de transferencia internacional de dinero mejor valorado de nuestra lista.

- 4,9 sobre 5 en Trustpilot sobre la base de más de 8.000 opiniones

- Sin gastos de transferencia

- Tipos que baten a los bancos

- Servicio galardonado

- Oferta exclusiva de tarjeta regalo de Amazon para usuarios de MoverDB.com

En primer lugar, debe prestar atención a la estructura de las comisiones de transferencia. Cuanto más bajas sean, mejor.

A continuación, evalúe los tipos de cambio. Una buena empresa ofrece tipos que no harán que tu cartera se resienta cada vez que mires dentro.

Luego está la velocidad de transferencia. Las mejores empresas entienden esta urgencia y se aseguran de que el dinero que tanto le ha costado ganar llegue a su destino con la máxima rapidez.

Por último, aprecie el poder de un servicio de atención al cliente de calidad. Si algo se tuerce, necesitarás una voz amable al otro lado de la línea, dispuesta a ayudarte en lo que necesites.

Hemos hecho todo ese trabajo por usted y hemos descubierto las 10 mejores empresas de transferencia de dinero en Australia ahora mismo. Lo único que tiene que hacer es examinarlas detenidamente para elegir la que más le convenga.

Panorama de las transferencias de dinero en Australia

¿Cuál es la situación actual de las transferencias de dinero en Australia?

En primer lugar, el mercado australiano de las transferencias de dinero está en auge como nunca antes. Ha experimentado un crecimiento constante, impulsado por una economía cada vez más global y por nuestras vidas conectadas. Ya sea para enviar dinero a sus hijos mochileros en el extranjero o para transferir fondos a un socio comercial en el extranjero, parece que los australianos están siempre en movimiento, y su dinero también.

Pero, ¿cómo llega el dinero desde el gran Outback hasta una bulliciosa ciudad al otro lado del mundo? Todo gracias a la magia de la tecnología digital. Las empresas de tecnología financiera han transformado la transferencia de dinero en un campo de juego digital. Un par de toques por aquí, una pasada por allá y ¡voilá! Tu dinero ya está de camino a su destino.

Ahora bien, es increíble enviar dinero a través de las fronteras a velocidades récord, pero probablemente se pregunte si todo es legal y cuáles son las reglas del juego. Afortunadamente, Australia cuenta con un sólido marco regulador que mantiene a raya a estas empresas de transferencia de dinero. El sitio Comisión Australiana de Valores e Inversiones (ASIC) es el guardián que vela por que estas empresas se mantengan siempre a raya.

Además, se presta especial atención a las medidas de protección del cliente, para que cuando transfiera el dinero que tanto le ha costado ganar, esté bien envuelto y seguro. Medidas como la autenticación de dos factores, los servidores seguros y el cifrado de datos forman parte del trato.

Así pues, con un mercado que ofrece todas las opciones que necesita, innovaciones tecnológicas que satisfacen todas las necesidades modernas y un reglamento que garantiza la seguridad, el sector de las transferencias de dinero en Australia es bastante dinámico. Pasemos ahora al meollo de la cuestión: las 10 mejores empresas de transferencia de dinero de Australia, para que pueda elegir la que mejor se adapte a sus necesidades.

Comparación de las 10 mayores empresas de envío de dinero de Australia

Detalles clave

| No. | Nombre del proveedor | Fundada | Valoración de Trustpilot | Países cubiertos | Divisas cubiertas | Velocidad de transferencia | Pago en ventanilla | Aplicación móvil |

| 1 | Divisas Direct | 1996 | 4.9 | 200 | 70 | 1-2 horas dentro de Europa; 1-2 días para transferencias al extranjero. | No | Sí |

| 2 | Remitly | 2011 | 4.1 | 180 | 75 | En cuestión de minutos (entrega urgente); 3-5 días (entrega económica) | Sí | Sí |

| 3 | Enviar pagos | 2018 | 4.9 | 180 | 37 | 0-2 días | No | No |

| 4 | Instarem | 2014 | 4.4 | 60 | 30 | 1-2 días | Sólo para los Filipinas | Sí |

| 5 | WorldRemit | 2010 | 3.9 | 145 | 70 | 0-2 días (en cuestión de minutos en 95% de los casos) | Sí | Sí |

| 6 | OFX | 1998 | 4.3 | 190 | 55 | 1-4 días | No | Sí |

| 7 | VertoFX | 2017 | 4.5 | 200 | 51 | 1-2 días | No | Sólo para Android |

| 8 | Moneycorp | 1979 | 4..3 | 190 | 35 | 1-2 días | No | Sí |

| 9 | Soluciones monetarias | 2003 | 4.7 | 160 | 40 | 3 horas-2 días | No | No |

| 10 | MoneyGram | 1940 | 4.5 | 200 | 60 | En cuestión de minutos (transferencias de efectivo); 1-3 días (transferencias bancarias y con tarjeta de débito). | Sí | Sí |

Comisiones, tarifas y límites

| No. | Nombre del proveedor | Tasa de transferencia | Margen de cambio | Importe mínimo de transferencia | Importe máximo de transferencia |

| 1 | Divisas Direct | Sin gastos | 0,4% a 1,4% añadidos al tipo de cambio medio del mercado. | £1 | 25.000 libras a través de la aplicación móvil; 300.000 libras mediante una petición especial. |

| 1 | Remitly | $0,00 - $50 dependiendo de los países seleccionados, el importe de la transferencia y el método de pago ($3,00 - $7,00 de media). | 1% - 2,5% añadidos a la tarifa media del mercado (puede oscilar entre 0,5% y 3,7%). | $1 | Depende del país emisor y receptor, del importe de la transferencia y del método de transferencia (de $3.000 a 150.000 £). |

| 2 | Enviar pagos | Sin gastos | Unos 1% añadidos al tipo de cambio medio del mercado. | AU$250 | Sin límite (AU$25.000 para transferencias periódicas diarias). |

| 3 | Instarem | Depende de los países seleccionados, el importe de la transferencia y el método de pago seleccionado. | 0,3% - 0,6% añadidos al tipo de cambio medio del mercado. | $1; ($50 para India) | Depende del país de origen y del método de pago seleccionado. |

| 4 | WorldRemit | $0,99 - $3,99 en función del importe de la transferencia y de los países y métodos de pago seleccionados. | 0,5% - 2,5% añadidos al tipo de cambio medio del mercado (1% - 1,6% de media). | $1 | Depende de los países seleccionados y del método de pago (oscila entre $1.400 y $60.000). |

| 6 | OFX | $15,00 AUD por debajo de $10.000 (Australia); CAD $15,00 por debajo de $10.000 (Canadá); HK $60,00 por debajo de $50.000 (Hong Kong); $15,00 NZD por debajo de $10.000 (Nueva Zelanda); Sin tasa para el resto del mundo. | 0,4% - 1,9% añadidos al tipo de cambio medio del mercado. | $1000 en el EE.UU.; 100 libras en el REINO UNIDO; 2 euros en la UE; $150 en Hong Kong y Singapur; AU$250 y su equivalente en moneda del resto del mundo. | Sin límite |

| 7 | VertoFX | Sin gastos | 0,2%-0,6% añadidos a la tarifa media del mercado o a la mejor tarifa disponible. | $1 | Sin límite |

| 8 | Moneycorp | Las transferencias en línea son gratuitas; 15 libras para transferencias por teléfono. | Se añade al tipo de cambio medio del mercado y varía entre 1% para transferencias grandes y 2% para transferencias pequeñas. | £50 | 100.000 £ (o su equivalente en otra divisa) para las transferencias en línea. Sin límite de transferencias por teléfono. |

| 9 | Soluciones monetarias | Tasa de 10,00 £ para transferencias inferiores a 3.000 £; Tasa de 0,00 £ para transferencias superiores a 3.000 £. | 0,5% - 1% añadidos al tipo de cambio medio del mercado. | £100 | Sin límite de transferencias por teléfono; Transferencias en línea: 20.000 libras para cuentas personales; 50.000 libras para cuentas de empresas. |

| 10 | MoneyGram | Depende de la ubicación, el importe del envío y el método de pago. Puede ser tan bajo como $0-$15 y tan alto como $100. | 1% a 5% añadidos a la tarifa media del mercado. | $1 | $10.000 por transferencia en línea para la mayoría de los países (con un tope mensual de $10.000); $25.000 para transferencias en línea a 42 países seleccionados desde Estados Unidos. |

Revisión de las 10 mejores empresas de transferencia de dinero en Australia

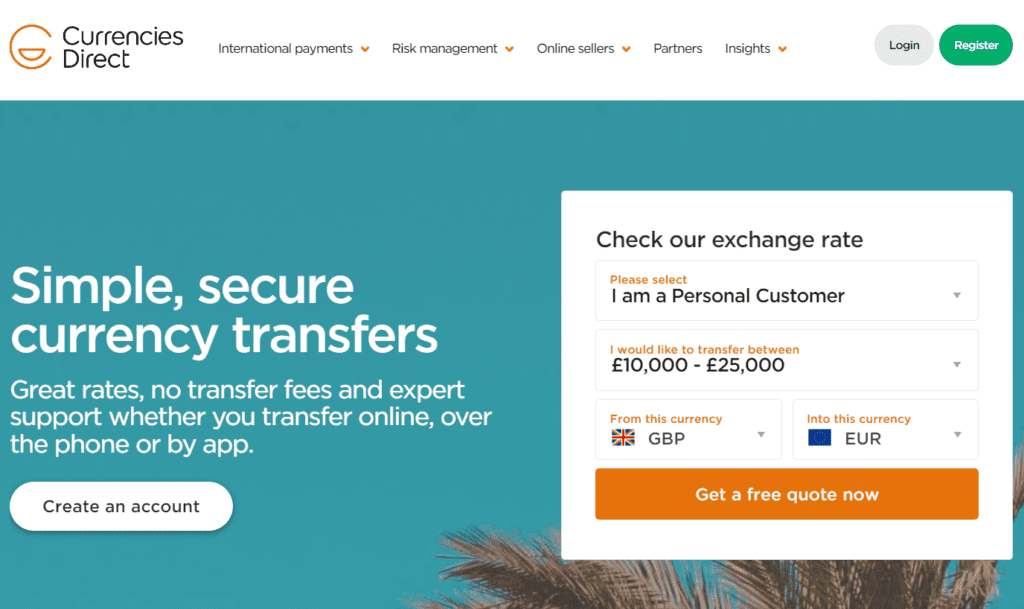

1. Divisas Direct

| Pros | Contras | |

|---|---|---|

| 1. | Diversas formas de pago | No es especialmente adecuado para pequeñas transferencias de dinero |

| 2. | Atención al cliente excepcional | Métodos limitados para recibir fondos |

| 3. | Valoración impresionante en Trustpilot | Soporte limitado para las monedas menos comunes |

| 4. | Transferencias gratuitas | Los presupuestos personalizados instantáneos no están disponibles |

| 5. | Tipos de cambio atractivos | No hay una política clara de cancelación de transacciones |

| 6. | Soluciones a medida para necesidades diversas | Límite máximo de transferencia impuesto en la aplicación móvil |

| 7. | Servicio mundial en más de 200 países | Servicio no disponible en algunos territorios de EE.UU. |

| 8. | Una amplia gama de divisas, que admite más de 70 | Mejoras en la plataforma web y la aplicación móvil |

| 9. | Presencia local con más de 25 sucursales en todo el mundo | |

| 10. | Una larga experiencia en el sector | |

| 11. | Transferencias de fondos rápidas | |

| 12. | Opción de establecer alertas de tipo de cambio | |

| 13. | Amplios recursos educativos |

- Fundada: 1996

- Sede central: Londres, Reino Unido

- Máximos de negociación: En 2021, Currencies Direct batió un récord al negociar 9.500 millones de libras esterlinas en todas las divisas admitidas;

- Valoración de Trustpilot: Divisas Vínculos directos con TorFX y Enviar pagos para la puntuación más alta de Trustpilot entre los servicios de transferencia de dinero, con 4,9 / 5;

- Recuento de clientes: A lo largo de sus 27 años de historia, Currencies Direct ha prestado servicio a más de 430.000 clientes;

- Alcance mundial: El proveedor ofrece sus servicios en más de 200 países y territorios de todo el mundo. Además, actualmente admiten transacciones en más de 70 divisas distintas;

- Límites de transferencia: Currencies Direct permite transferencias de tan solo 1 £. Su aplicación móvil permite transferencias de hasta 25.000 £, pero para importes superiores, de hasta 300.000 £, los clientes deben realizar una solicitud especial a uno de los distribuidores de Currencies Direct;

- Tasas y tarifas: Para unirse a los principales actores del sector, Currencies Direct no cobra comisiones por transferencia. La empresa ofrece recargos muy competitivos sobre los tipos de cambio, que pueden oscilar entre 0,40% y 1,40% en función de los países y las divisas de que se trate;

- Cómo enviar y recibir: Con Currencies Direct, los usuarios pueden financiar sus transferencias a través de cuentas bancarias, cheques o tarjetas de crédito/débito. Los fondos solo se pueden recibir en una cuenta bancaria, ya que Currencies Direct no ofrece recogida en efectivo;

- Apoyo lingüístico: La plataforma y el servicio de atención al cliente están disponibles en diez idiomas: inglés, francés, italiano, sueco, portugués, alemán, español, noruego, chino y coreano;

- Aprobación reglamentaria: Currencies Direct está autorizada por varios organismos reguladores, entre ellos el Banco de EspañaLa Autoridad de Conducta Financiera del Reino Unido, la FINTRAC de Canadá y la FinCEN de Estados Unidos, entre otras;

- Aplicación móvil: Su aplicación móvil, valorada con 3,5 / 5 en ambos Google Play y el App Storepermite a los usuarios comprobar los tipos de cambio, añadir destinatarios, gestionar divisas, realizar un seguimiento de las transferencias y mucho más;

- La vitrina de trofeos: Currencies Direct ha recibido múltiples premios que reconocen su excelencia en el sector. Entre sus condecoraciones se encuentran:

- Premio a la transferencia de dinero mejor valorada ( 2019-2021 - Comparativa de transferencias de dinero);

- Premio a las opiniones más positivas de los clientes (2017 - Comparación de transferencias de dinero);

- Ser finalista de los Premios Nacionales de Negocios (2018 - Premios Nacionales de Negocios).

- Opinión de los clientes: Con una impresionante puntuación en Trustpilot, Currencies Direct recibe comentarios muy positivos de los clientes, con quejas comunes que en su mayoría escapan al control de la empresa, como las comisiones bancarias a los receptores y los requisitos de documentos adicionales. Aunque algunos clientes se muestran insatisfechos con su representante, la empresa ofrece a todos la flexibilidad de elegir un nuevo gestor de cuenta. Cabe señalar que el uso de tarjetas de crédito para las transferencias puede conllevar costes más elevados debido a las comisiones de las entidades de crédito, un factor independiente de los servicios de Currencies Direct.

Divisas Direct son el servicio de transferencia internacional de dinero mejor valorado de nuestra lista.

- 4,9 sobre 5 en Trustpilot sobre la base de más de 8.000 opiniones

- Sin gastos de transferencia

- Tipos que baten a los bancos

- Servicio galardonado

- Oferta exclusiva de tarjeta regalo de Amazon para usuarios de MoverDB.com

Lea nuestro Revisión completa de Currencies Direct.

2. Remitly

| Pros | Contras | |

|---|---|---|

| 1. | Muchas formas de financiar su transferencia | No es ideal para grandes transferencias de dinero |

| 2. | Excelente servicio al cliente | No ofrece gestores de cuentas dedicados |

| 3. | Calificación decente de Trustpilot | Los tipos de cambio a veces pueden ser sustanciales |

| 4. | Gastos fijos de transferencia | Sin opción de presupuestos personalizados instantáneos |

| 5. | Una base de conocimientos que es un tesoro de información | |

| 6. | Amplia cobertura mundial | |

| 7. | Maneja un montón de divisas | |

| 8. | Aplicación móvil de primer nivel | |

| 9. | Sin límite mínimo de transferencia al enviar | |

| 10. | Transferencias de dinero instantáneas | |

| 11. | Puntos de recogida de efectivo en todo el mundo |

- Fundada: 2011

- Sede central: SeattleWA, EE.UU.

- Máximos de negociación: Remitly se ocupó de algunas cantidades pendientes en 2021, gestionando transferencias por un total de $20,4 mil millones. No solo movieron dinero, sino que también lo ganaron, con unos ingresos de unos $458,6 millones;

- Valoración de Trustpilot: La valoración de Remitly en Trustpilot es de 4,1 sobre 5 estrellas, basada en casi 40.000 opiniones. Se trata de la media para una gran empresa de este tipo en el sector de los servicios de transferencias internacionales de dinero;

- Recuento de clientes: En cuanto a la base de clientes, Remitly está arrasando con más de 3 millones de clientes activos;

- Alcance mundial: Con Remitly, los usuarios de 28 países pueden enviar sus fondos prácticamente a cualquier parte del mundo. En concreto, las transferencias de dinero pueden llegar a más de 180 naciones desde esos 28 países de origen. Manejan tanto divisas importantes como exóticas, más de 75 para ser exactos;

- Límites de transferencia: En cuanto a los límites mínimos de transferencia, puedes enviar tan sólo un dólar australiano (o su equivalente). El máximo, sin embargo, depende de una mezcla de factores como la ubicación del remitente y el destinatario, los tipos de divisa y el importe de la transferencia. La cifra aproximada oscila entre $3.000 y 150.000 £;

- Tasas y tarifas: Remitly es muy claro en lo que respecta a los gastos de transferencia. No hay conjeturas: la comisión es fija y se comunica por adelantado, oscilando entre $0,00 y $50 (o $3,00 - $7,00 de media). La empresa también añade un margen de beneficio de unas 1% - 2,5% al tipo de cambio medio del mercado. Aunque a veces puede bajar hasta 0,5% o subir hasta 3,7%;

- Cómo enviar y recibir: Con Remitly varía la forma en que financias tu transferencia y la forma en que el destinatario recibe el dinero. Hay varias opciones: cuenta bancaria, tarjeta de crédito o débito y métodos específicos de cada país, como Klarna e iDEAL;

- Apoyo lingüístico: El idioma no es un obstáculo con Remitly: su sitio web admite 15 idiomas, y su servicio de atención al cliente también cubre múltiples idiomas (inglés, alemán, español, neerlandés, francés, polaco, portugués, italiano, rumano, turco, vietnamita, filipino, chino, tailandés y coreano);

- Aprobación reglamentaria: Remitly está regulada por autoridades nacionales de primer nivel, entre ellas la ASIC, el Departamento del Tesoro de EE.UU., el Banco Central de Irlandala FCA y la FINTRAC;

- Aplicación móvil: La elegante aplicación móvil de Remitly está muy bien valorada y está disponible tanto para Android (puntuación de 4,8 / 5) y iOS (valoración de 4,9 / 5) usuarios;

- La vitrina de trofeos: Remitly ha causado sensación en su relativamente corta existencia, obteniendo reconocimiento por su innovación, tecnología y servicio en el sector de las tecnologías financieras. Algunos de sus premios más destacados son:

- FinTech 50 (2019 - Forbes);

- Premio Game Changer (2017 - Tech Impact Awards, Seattle Business Magazine);

- Startup del año (2016 - Premios GeekWire).

- Opinión de los clientes: Cuando se trata de la reputación de Remitly en Internet, la mayoría de los comentarios son positivos. La gente está entusiasmada con la rapidez de las transferencias, que a menudo ponen el dinero en manos del destinatario en cuestión de minutos. También elogian sus bajas comisiones, que superan a las de los bancos tradicionales y otros servicios de transferencia. La facilidad de uso de la aplicación y el sitio web, junto con la sencillez de los precios, son también grandes éxitos. Sin embargo, no todos los comentarios son positivos: algunos usuarios se quejan de la lentitud del servicio de atención al cliente y de los fallos técnicos ocasionales.

Lea nuestro Revisión completa de Remitly.

2. Enviar pagos

| Pros | Contras | |

|---|---|---|

| 1. | Una gran selección de métodos de pago | Sin opción de pago en ventanilla |

| 2. | Servicio de atención al cliente de primer nivel | Un límite mínimo de AU$250 para las transferencias |

| 3. | Puntuación estelar de Trustpilot | Una pequeña selección de monedas raras o exóticas |

| 4. | $0 tasas de transferencia | Sin opción de presupuestos instantáneos y a medida |

| 5. | Tipos de cambio favorables | Sin aplicación móvil |

| 6. | Transferencias de dinero rápidas | |

| 7. | Atención personalizada con gestores de cuenta dedicados | |

| 8. | Herramientas comerciales personalizables, como órdenes stop, órdenes limitadas y contratos diferidos. | |

| 9. | 180 países disponibles para el envío | |

| 10. | Diseño web atractivo |

- Fundada: 2018

- Sede central: Gold Coast, Queensland, Australia

- Máximos de negociación: Con cerca de AU$200 millones al año en transferencias de dinero, Send Payments ha alcanzado la marca de AU$1.000 millones en transacciones totales desde su incorporación al mercado mundial;

- Valoración de Trustpilot: Con una puntuación de 4,9 sobre 5 en Trustpilot, Send Payments está a la altura de los mejores del sector, como Currencies Direct y TorFX;

- Recuento de clientes: Aunque son un poco discretos en cuanto al número exacto de clientes, Send Payments sí deja entrever que han atendido a clientes de más de 100 países;

- Alcance mundial: Ya sea una empresa o un particular, si se encuentra en uno de los casi 60 países del mundo, puede utilizar Send Payments para enviar dinero a más de 180 países. Cubriendo todos los grandes e incluso algunos números exóticos, esta empresa opera con 37 divisas. Quizás no tantas como otras, pero tienen la mayoría de las bases cubiertas;

- Límites de transferencia: Send Payments tiene una regla básica: para realizar una transferencia internacional, debe enviar al menos AU$250. En el extremo superior, son un poco imprecisos. Insinúan que pueden realizar transferencias de $25 millones, pero no está claro si ése es el límite o sólo una flexibilidad. Sin embargo, para los que establecen transferencias diarias, hay un límite de AU$25.000;

- Tasas y tarifas: Aquí es donde Send Payments realmente destaca: no le cobrarán ninguna comisión por transferencia, independientemente del tipo de transferencia o del importe. Sin embargo, ellos, como muchos, añaden un margen al tipo de cambio medio del mercado de alrededor de 1% del importe total de la transferencia;

- Cómo enviar y recibir: Los clientes pueden utilizar sus cuentas bancarias o, si estás en Australia o Nueva Zelanda, POLi y PayID para financiar sus transferencias. Si vas a recibir dinero de Send Payments, necesitarás una cuenta bancaria. No se permiten carteras digitales ni pagos en efectivo;

- Apoyo lingüístico: Por el momento, sólo hablan inglés en su sitio web y en el servicio de atención al cliente;

- Aprobación reglamentaria: Para mantener la legalidad, Send Payments está regulado por la ASIC y registrado en AUSTRAC. También son miembros de la AFCA, y su número de licencia AFSL es 509635;

- Aplicación móvil: Se dice que la aplicación móvil de Send Payments está en proyecto. Esté atento al lanzamiento en Android e iOS.

- La vitrina de trofeos: Como novato en la escena, Send Payments todavía es capaz de demostrar lo mucho que vale. En los últimos años han conseguido algunos reconocimientos decentes, lo que demuestra que su crecimiento es prometedor. Sus reconocimientos incluyen:

- Servicio de transferencia de dinero más prometedor para 2022 (2022 - MoneyTransferComparison, 2022);

- Finalista Finnies (2020 - FinTech Australia Awards, 2020);

- Mejor proveedor de transferencias internacionales de dinero (2020 - Premios Mozo Experts Choice, 2020).

- Opinión de los clientes: Send Payments recibe mayoritariamente opiniones positivas de sus clientes, que lo elogian por la ausencia de comisiones, los tipos de cambio competitivos y la eficacia de su servicio. Sin embargo, hay críticas ocasionales relacionadas con tiempos de transferencia más largos de lo esperado y problemas técnicos con su plataforma web. A pesar de estas críticas, Send Payments mantiene una reputación excepcional en el sector.

Lea nuestro Revisión completa de Send Payments.

3. Instarem

| Pros | Contras | |

|---|---|---|

| 1. | Una amplia gama de opciones de pago | No es ideal para grandes transferencias financieras |

| 2. | Atención al cliente excepcional | Compatibilidad limitada con varios idiomas |

| 3. | Alta valoración en Trustpilot | Soporte limitado para monedas menos comunes y exóticas |

| 4. | Presupuestos instantáneos y gratuitos que aportan transparencia y evitan costes ocultos | Sin opción de pago en ventanilla (sólo disponible para residentes en Filipinas) |

| 5. | Tipos de cambio atractivos | Las empresas no disponen de instrumentos de cobertura, como contratos a plazo u órdenes a precio limitado. |

| 6. | Transferencias rápidas de dinero | |

| 7. | Exclusivo tarjeta sorpresa ofrecido por Instarem | |

| 8. | Sólida aplicación móvil de fácil acceso | |

| 9. | Servicio internacional en más de 60 países | |

| 10. | Amplia cobertura de divisas |

- Fundada: 2014

- Sede central: Singapur

- Máximos de negociación: Como actor clave de los servicios financieros, Instarem cuenta con un impresionante volumen anual de operaciones de $3 mil millones, lo que pone de manifiesto su sólida base de confianza a escala mundial;

- Valoración de Trustpilot: El enfoque centrado en el cliente de Instarem se refleja en su impresionante puntuación en Trustpilot de 4,4 sobre 5 estrellas, que aplaude su transparencia, eficacia y facilidad de uso de la plataforma;

- Recuento de clientes: Instarem se ha ganado con éxito la confianza de más de un millón de clientes de todo el mundo, lo que pone de relieve su compromiso con unas transacciones financieras innovadoras y justas;

- Alcance mundial: Instarem ofrece una amplia cobertura mundial, permitiendo transferencias de dinero desde nueve ubicaciones estratégicas a más de 60 países de todo el mundo. Con soporte para más de 30 divisas internacionales, ofrecen flexibilidad para realizar transacciones transfronterizas adaptadas a las necesidades individuales;

- Límites de transferencia: Instarem no impone ningún límite mínimo de transferencia (excepto para la India, con un umbral de $50), lo que ofrece flexibilidad para satisfacer diversas necesidades de transferencia. Su límite máximo de transferencia está sujeto al país de envío y al método de pago, cuyos detalles se pueden encontrar en su página web. sitio web;

- Tasas y tarifas: La estructura de comisiones de Instarem varía en función de los países seleccionados, los importes de las transferencias y los métodos de pago. No obstante, la empresa promueve un proceso de transacción claro y transparente. También mantiene la transparencia con su recargo por tipo de cambio, que suele añadir entre 0,3% y 0,6% al tipo medio del mercado;

- Cómo enviar y recibir: Dependiendo de tu ubicación, Instarem admite diversas opciones de pago, como cuentas bancarias, tarjetas de débito y crédito y varios métodos de pago locales. Los destinatarios pueden elegir recibir dinero a través de una cuenta bancaria, monedero Alipay en Chinao pago en ventanilla en Filipinas;

- Apoyo lingüístico: La plataforma de Instarem, que de momento sólo funciona en inglés, es fácil de usar y facilita la navegación y las transferencias de dinero;

- Aprobación reglamentaria: Instarem cuenta con licencias de organismos reguladores autorizados en todos los países en los que opera, lo que garantiza la seguridad de su base mundial de clientes. Entre estas instituciones se encuentran la ASIC, la FCA, la FinCEN, la FINTRAC, la KLFB y muchas más;

- Aplicación móvil: La aplicación móvil de Instarem tiene una buena acogida, con una puntuación de 4,1 / 5 en iOS y 4,3 / 5 en Android;

- La vitrina de trofeos: Las innovadoras y expertas soluciones financieras de la empresa han sido reconocidas con varios premios y galardones a lo largo de los años, entre ellos:

- Premio al proveedor de transferencias internacionales de dinero con mejor relación calidad-precio (2020 y 2021 - Mozo Experts Choice);

- Premio al Innovador Blockchain (2018 - Swell by Ripple);

- Mejor servicio digital de transferencia transfronteriza de dinero (2017 - Premios FinTech de la India).

- Opinión de los clientes: Los comentarios en línea dan una imagen positiva de Instarem como empresa competitiva en el ámbito de las transferencias internacionales de dinero, y valoran su interfaz fácil de usar, la rapidez de las transferencias, las tarifas competitivas y la receptividad del servicio de atención al cliente. Sin embargo, algunos usuarios expresan su deseo de disponer de más lugares de envío. Se han observado retrasos ocasionales o solicitudes de verificación adicionales, aunque con poca frecuencia.

Lea nuestro Revisión completa de Instarem.

4. WorldRemit

| Pros | Contras | |

|---|---|---|

| 1. | Multitud de formas de pago | No es ideal para transferir grandes sumas de dinero |

| 2. | Tipos de cambio competitivos | No hay gestores de cuentas personales disponibles |

| 3. | Pequeñas comisiones por transacción | Carece de soluciones comerciales como contratos a plazo y órdenes limitadas |

| 4. | Excelente política de anulación de traslados | Numerosas críticas relativas al servicio de atención al cliente |

| 5. | Presupuestos personalizados al instante | |

| 6. | Servicio de pago en ventanilla | |

| 7. | Características del monedero digital móvil | |

| 8. | Amplia disponibilidad de servicios en todo el mundo | |

| 9. | Amplia cobertura de más de 70 divisas únicas | |

| 10. | Amplia presencia local con oficinas en 15 países | |

| 11. | Transferencia rápida de fondos | |

| 12. | Base de conocimientos completa e informativa |

- Fundada: 2010

- Sede central: Londres, Reino Unido

- Máximos de negociación: WorldRemit ve alrededor de $10 mil millones anuales en transferencias de dinero, facilitando más de 1,5 millones de transacciones cada mes. Sus ingresos en 2021 fueron de 1.599,4 millones de PTT;

- Valoración de Trustpilot: WorldRemit tiene una sólida calificación de Trustpilot de 4,1 sobre 5, basada en casi 80.000 opiniones de clientes;

- Recuento de clientes: WorldRemit atiende a una base de clientes en continuo crecimiento de más de 5,7 millones;

- Alcance mundial: Con WorldRemit, puedes enviar dinero desde más de 50 países a más de 145 países de todo el mundo. Admiten más de 70 divisas, incluidas muchas que se utilizan en países africanos;

- Límites de transferencia: El importe mínimo de transferencia para WorldRemit es tan bajo como $1, mientras que los límites máximos pueden oscilar entre $1.400 y aproximadamente $60.000, variando según los países y los métodos de pago implicados;

- Tasas y tarifas: WorldRemit ofrece comisiones de transferencia bajas y fijas, que oscilan entre $0,99 y $3,99. Suelen añadir un margen de 0,5% a 2,5% al tipo de cambio medio del mercado, con una media de entre 1% y 1,6% para la mayoría de los clientes;

- Cómo enviar y recibir: WorldRemit ofrece múltiples opciones de pago en función de la ubicación del remitente, como cuenta bancaria, tarjeta de crédito/débito/prepago, Apple Pay, iDEAL, Interac, POLi, Klarna/SOFORT y Trustly. Los destinatarios pueden recibir el dinero a través de cuenta bancaria, monedero móvil, pago en ventanilla o entrega a domicilio, en función de su ubicación;

- Apoyo lingüístico: La plataforma WorldRemit está disponible en seis idiomas: inglés, alemán, francés, neerlandés, danés y español;

- Aprobación reglamentaria: WorldRemit está autorizada por organismos reguladores de todo el mundo, como la FCA (Reino Unido), FinCEN (EE.UU.), National Bank of Bélgica (UE), FINTRAC (Canadá), AUSTRAC (Australia), FSPR (Nueva Zelanda) y FSA (Japón);

- Aplicación móvil: La aplicación móvil de WorldRemit, fácil de usar, cuenta con altas puntuaciones tanto en Google Play (4,6 / 5) y el App Store (4.7 / 5);

- La vitrina de trofeos: WorldRemit, como actor principal en el sector de las transferencias de dinero, ha recibido varios premios y reconocimientos en la última década, como:

- Las mejores para transferencias internacionales (2021 y 2023 - Las mejores apps para transferir dinero - Investopedia);

- Excelencia en Negocios Transformacionales (2017 - Premios FT/IFC a los Negocios Transformacionales);

- Best Practice in Remittances for Development by IFAD (2015 - Agencia de las Naciones Unidas).

- Opinión de los clientes: WorldRemit ha recibido comentarios mayoritariamente positivos de los clientes, que elogian su interfaz fácil de usar, su asequibilidad, su transparencia y su excepcional servicio de atención al cliente. Algunos usuarios, sin embargo, señalan problemas como tiempos de respuesta lentos, problemas con los reembolsos y retrasos en las transferencias. A pesar de estas quejas, la mayoría de las opiniones reflejan la satisfacción de los clientes con los servicios de WorldRemit.

Lea nuestro Revisión completa de WorldRemit.

6. OFX

| Pros | Contras | |

|---|---|---|

| 1. | Soluciones versátiles para empresas | No es ideal para transferir pequeñas cantidades de dinero |

| 2. | Atención al cliente excepcional | Opciones limitadas para financiar las transacciones |

| 3. | Proceso rápido de transferencia de dinero | Incurre en determinados gastos de transferencia |

| 4. | Tipos de cambio atractivos | Sin opción de presupuestos personalizados en tiempo real |

| 5. | Opción de alertas sobre tipos de cambio | |

| 6. | Cobertura de servicio mundial que se extiende a más de 190 países. | |

| 7. | Sólido soporte de divisas con más de 55 monedas y en expansión | |

| 8. | Política de cancelación flexible | |

| 9. | Amplia fuente de conocimientos | |

| 10. | Mayor facilidad de uso de la aplicación móvil |

- Fundada: 1998

- Sede central: SydneyNueva Gales del Sur, Australia

- Máximos de negociación: OFX ha supervisado la transferencia de más de $140 mil millones desde su creación. Opera con unos ingresos netos de unos $100 millones, con una posición de tesorería neta superior a $60 millones;

- Valoración de Trustpilot: Como servicio dirigido principalmente a clientes corporativos, OFX goza de una impresionante calificación en Trustpilot de 4,3 sobre 5 estrellas;

- Recuento de clientes: OFX ha atendido a más de un millón de clientes, que a menudo realizan transferencias de dinero de gran cuantía;

- Alcance mundial: OFX, que se centra en las empresas internacionales, ofrece servicios de transferencia de dinero en más de 190 países de todo el mundo. Admite 55 divisas diferentes y sigue ampliando su cobertura;

- Límites de transferencia: OFX establece diferentes límites mínimos de transferencia en función de la región, con el objetivo de dar cabida a las transferencias más pequeñas. Los límites actuales son $1000 USD en EE.UU., 100 £ en el Reino Unido, 2 € en la Unión Europea, $150 USD en Hong Kong y Singapur, y $250 AUD en el resto del mundo. A diferencia de muchas otras, OFX no tiene límite máximo de transferencias, lo que la hace ideal para las empresas que realizan grandes transferencias;

- Tasas y tarifas: Este proveedor de transferencias de dinero ofrece transferencias gratuitas para importes superiores a $10.000, con comisiones variables para importes inferiores en función de la ubicación. Aplican márgenes de cambio que oscilan entre 0,4% y 1,9% que añaden al tipo de cambio medio del mercado;

- Cómo enviar y recibir: OFX sólo admite cuentas bancarias como método de financiación de las transferencias. Del mismo modo, los destinatarios pueden recibir transferencias OFX exclusivamente a través de cuentas bancarias personales o comerciales;

- Apoyo lingüístico: Tanto la plataforma web OFX como la aplicación móvil están disponibles únicamente en inglés;

- Aprobación reglamentaria: OFX está autorizada a ofrecer servicios de transferencia de dinero por más de 50 organismos reguladores de todo el mundo, entre los que se incluyen organismos tan importantes como ASIC, AUSTRAC, MAS, CED, DIA, FCA, NCA, CBI, FinCEN y FinTRAC;

- Aplicación móvil: La empresa ofrece una aplicación móvil bien valorada, disponible en el App Store (4,9 de 5 estrellas) y Google Play (4,6 de 5 estrellas);

- La vitrina de trofeos: Con más de 20 años de funcionamiento, OFX ha ganado numerosos premios, incluidos reconocimientos de:

- Deloitte (Fast 50 y Fast 500 - 2015-2021);

- The Australian Financial Review (BRW Fast 100 - 2005);

- Premios a la satisfacción del cliente de The Finder (Mejor proveedor de transferencias internacionales de dinero - 2021-2022).

- Opinión de los clientes: Los comentarios de los clientes en línea ofrecen una imagen muy positiva de OFX, y los usuarios elogian los bajos márgenes de cambio de la empresa, la ausencia de comisiones por transferencia y el excelente servicio de atención al cliente. Los clientes valoran especialmente la transparencia y facilidad de uso de la plataforma. Aunque hay algunos comentarios negativos sobre la lentitud de las transferencias y los problemas de documentación, la mayoría son positivos.

Lea nuestro revisión completa de OFX.

7. VertoFX

| Pros | Contras | |

|---|---|---|

| 1. | Diversas formas de pago | Relativamente inexperto en el mercado de transferencias internacionales de dinero |

| 2. | Atención al cliente excepcional | No es ideal para transferencias individuales |

| 3. | Excelente puntuación en Trustpilot | Amplia documentación de verificación necesaria |

| 4. | Cero gastos de transferencia | Sin aplicación móvil compatible con iOS |

| 5. | Tipos de cambio competitivos | Falta de presupuestos personalizados en tiempo real |

| 6. | Amplios recursos informativos | |

| 7. | Mercado de divisas entre iguales | |

| 8. | Monedero digital compatible con varias divisas | |

| 9. | Servicios en más de 200 países de todo el mundo | |

| 10. | Sólida oferta de divisas con 51 monedas mundiales | |

| 11. | Una plétora de opciones de divisas para empresas | |

| 12. | Servicios rápidos de transferencia de dinero | |

| 13. | Flexibilidad sin límites máximos ni mínimos de transferencia |

- Fundada: 2017

- Sede central: Londres, Reino Unido

- Máximos de negociación: VertoFX ve un valor anual de transacciones superior a $4 mil millones;

- Valoración de Trustpilot: La empresa se ha ganado una respetable calificación de Trustpilot de 4,5 sobre 5 estrellas, lo que indica una gran satisfacción de los clientes;

- Recuento de clientes: VertoFX atiende con orgullo a más de 3.000 clientes corporativos para sus necesidades globales de transferencia de dinero;

- Alcance mundial: Los servicios de VertoFX son accesibles desde más de 200 países de todo el mundo, dando cabida a usuarios desde Australia hasta Zambia. El proveedor permite realizar transacciones en 51 divisas de todo el mundo, incluidas varias divisas exóticas de África;

- Límites de transferencia: Destacan, sin duda, por su bajo requisito mínimo de transferencia, permitiendo transacciones desde $1. Ideales para operaciones B2B a gran escala, no imponen ningún límite máximo a los importes de las transferencias;

- Tasas y tarifas: En línea con su enfoque centrado en el cliente, VertoFX no cobra comisiones por las transferencias de dinero. También ofrecen márgenes de cambio muy competitivos, que oscilan entre 0,2% y 0,6% añadidos a los tipos medios del mercado o a los mejores tipos disponibles;

- Cómo enviar y recibir: Los usuarios pueden enviar dinero a través de VertoFX utilizando su cuenta bancaria, tarjeta de crédito/débito o monedero móvil. Al otro lado de cada transferencia, los clientes pueden recibir fondos directamente en sus cuentas bancarias o monederos móviles;

- Apoyo lingüístico: Actualmente, las plataformas de VertoFX están disponibles exclusivamente en inglés;

- Aprobación reglamentaria: Los servicios de VertoFX están supervisados por organismos reguladores de primer nivel en todos los países operativos, como la FCA del Reino Unido, la DNB de la UE, KeniaBanco Central Europeo, y Sudáfricade la FSCA;

- Aplicación móvil: La aplicación móvil de VertoFX, actualmente disponible para Android permite a los usuarios gestionar transacciones sobre la marcha. En el momento de redactar esta reseña, la empresa tiene en producción su aplicación para iOS;

- La vitrina de trofeos: Reconocida por su innovación, VertoFX recibió el premio a la mejor infraestructura de pagos transfronterizos en los 2022 Payment Awards. Como operador relativamente nuevo, VertoFX sigue ganándose la confianza y la satisfacción de sus clientes;

- Opinión de los clientes: Esta empresa de transferencia de dinero goza de una sólida reputación entre sus usuarios, como refleja su impresionante puntuación de 4,5/5 en Trustpilot. Los clientes suelen elogiar su excepcional servicio de atención al cliente, la rapidez de las transferencias y la facilidad de uso de la plataforma. Sin embargo, algunas críticas incluyen la ausencia de una aplicación para iOS, retrasos ocasionales en las transferencias y el largo proceso de verificación que requiere una extensa documentación.

Lea nuestro Revisión completa de VertoFX.

8. Moneycorp

| Pros | Contras | |

|---|---|---|

| 1. | Atención al cliente excepcional | Ausencia de servicios de recogida de efectivo |

| 2. | Respetable valoración de Trustpilot | Las transferencias en línea están restringidas por un límite máximo bajo |

| 3. | Cero comisiones por las transferencias realizadas por Internet | Imposibilidad de generar presupuestos personalizados al instante |

| 4. | Importes de transferencia ilimitados para transacciones telefónicas | Las transacciones en línea tienen opciones de divisas limitadas |

| 5. | Presente en más de 190 países de todo el mundo | Parece necesario mejorar la aplicación móvil |

| 6. | Impresionante gama de divisas admitidas | |

| 7. | Profundos conocimientos locales | |

| 8. | Décadas de experiencia en el sector | |

| 9. | Transferencias de dinero rápidas | |

| 10. | Amplia gama de funciones para empresas | |

| 11. | Servicios multilingües | |

| 12. | Sólido cumplimiento de la normativa |

- Fundada: 1979

- Sede central: Londres, Reino Unido

- Máximos de negociación: MoneycorpLa importante presencia comercial de la empresa quedó demostrada en 2021, cuando facilitó más de 6,5 millones de pagos por un importe aproximado de 38.000 millones de libras esterlinas en operaciones internacionales, lo que se tradujo en unos ingresos brutos de 141 millones de libras esterlinas;

- Valoración de Trustpilot: Los clientes de Trustpilot han mostrado un gran aprecio por Moneycorp, calificando a la empresa con una impresionante puntuación de 4,3 sobre 5 estrellas;

- Recuento de clientes: El carisma de Moneycorp le ha granjeado una impresionante cartera de unos 11.000 clientes corporativos, y es probable que el número total de clientes personales sea aún mayor, teniendo en cuenta su amplia oferta de servicios financieros personales;

- Alcance mundial: Moneycorp presta sus servicios en más de 190 países de todo el mundo. Sus clientes pueden acceder a 35 divisas en línea y a más de 120 a través de su servicio telefónico;

- Límites de transferencia: Moneycorp ofrece un servicio de transferencias flexible, con un límite mínimo de 50 libras (o su equivalente en otra divisa). Para las transferencias en línea, fijan un límite de 100.000 libras (o su equivalente en divisas), pero ofrecen transferencias ilimitadas por teléfono;

- Tasas y tarifas: Las transferencias en línea con Moneycorp son gratuitas, mientras que las transferencias telefónicas conllevan una comisión de 15 £. El margen de cambio de la empresa suele situarse entre 1% y 2% por encima del tipo medio del mercado, lo que hace que sus tarifas sean considerablemente competitivas;

- Cómo enviar y recibir: Moneycorp permite enviar dinero a través de una cuenta bancaria, tarjeta de débito, o incluso a través de un cheque tradicional con Moneycorp. Por otra parte, los destinatarios pueden esperar sus transferencias Moneycorp directamente en sus cuentas bancarias;

- Apoyo lingüístico: Moneycorp admite varios idiomas, como inglés, portugués, rumano, español y francés;

- Aprobación reglamentaria: Moneycorp garantiza la seguridad de las transacciones mediante el cumplimiento de la normativa establecida por múltiples autoridades internacionales, como la FCA, la GFSC, la FinCEN, el Banco Central de Irlanda, la FINTRAC y el Departamento de Aduanas e Impuestos Especiales de Hong Kong, Dubai Autoridad de Servicios Financieros, y el Banco Central de Brasil;

- Aplicación móvil: Moneycorp proporciona una sólida aplicación móvil para la gestión de las finanzas sobre la marcha, disponible tanto para iOS y Android dispositivos;

- La vitrina de trofeos: A lo largo de los años, el servicio excepcional y las estrategias innovadoras de Moneycorp han sido reconocidos con numerosos premios del sector. Algunos reconocimientos dignos de mención son:

- Mejor infraestructura de pagos transfronterizos (2020 - Payment Awards);

- Mejor servicio de pagos transfronterizos (2020 - Payment Awards);

- Proveedor de transferencia de dinero del año (2019 y 2020 - Premios MoneyAge).

- Opinión de los clientes: Según los comentarios de los clientes en línea, Moneycorp goza de una buena acogida y tiene una excelente calificación en Trustpilot. Los usuarios suelen elogiar a la empresa por su servicio eficiente y fácil de usar y su atención al cliente de alta calidad. Aun así, algunos clientes han expresado su preocupación por los tipos de cambio menos competitivos y los plazos de transferencia más largos de lo esperado.

Lea nuestro Revisión completa de Moneycorp.

9. Soluciones monetarias

| Pros | Contras | |

|---|---|---|

| 1. | Excelente atención al cliente | Las transferencias de menor importe están sujetas a comisiones |

| 2. | Impresionante valoración de Trustpilot | Falta de una aplicación móvil |

| 3. | Transferencias gratuitas de grandes importes | Disponibilidad limitada de divisas exóticas |

| 4. | Tipos de cambio competitivos | Falta de presupuesto instantáneo |

| 5. | Disponibilidad del servicio en más de 160 países | El servicio de atención al cliente no está disponible las 24 horas del día |

| 6. | Sólida oferta de divisas con soporte para más de 40 monedas mundiales | |

| 7. | Una larga experiencia en el sector | |

| 8. | Transferencias rápidas de fondos | |

| 9. | Funciones avanzadas de divisas para empresas, incluidas órdenes de mercado y contratos de opciones para una gestión eficaz del riesgo de divisas. | |

| 10. | Servicio personalizado a través de gestores de cuenta dedicados |

- Fundada: 2003

- Sede central: Londres, Reino Unido

- Máximos de negociación: Cruzando la marca de los mil millones en 2018, Soluciones monetarias ha seguido manejando más de 1.000 millones de libras esterlinas anuales en transferencias internacionales de dinero;

- Valoración de Trustpilot: Currency Solutions ha obtenido una sólida puntuación de 4,7 sobre 5 en Trustpilot, lo que demuestra su alto nivel de satisfacción de los clientes;

- Recuento de clientes: En marzo de 2019, más de 150 000 clientes han depositado su confianza en Currency Solutions, una cifra que probablemente haya crecido desde entonces;

- Alcance mundial: Currency Solutions, que opera en más de 160 países, ofrece servicios de transferencia de dinero verdaderamente globales. Sus clientes pueden realizar transacciones en más de 40 divisas a través de su plataforma en línea o por teléfono;

- Límites de transferencia: La empresa exige una transferencia mínima de 100 £, con transferencias en línea limitadas a 20.000 £ para cuentas personales y 50.000 £ para cuentas de empresa. Sin embargo, no hay límite para las transferencias telefónicas, y se permiten hasta 3 transferencias internacionales al día;

- Tasas y tarifas: Las transferencias inferiores a 3.000 £ conllevan una comisión de 10,00 £, mientras que las transferencias superiores a este importe están exentas de comisiones. Currency Solutions añade un margen de aproximadamente 0,5% - 1% al tipo de cambio medio del mercado, que es sin duda uno de los mejores tipos del mercado;

- Cómo enviar y recibir: Los clientes de Currency Solutions pueden iniciar transferencias mediante cuenta bancaria o tarjeta de débito (Visa o Mastercard). Sus destinatarios pueden recibir los fondos directamente en sus cuentas bancarias, sin que se admitan otros métodos de recepción;

- Apoyo lingüístico: Actualmente, los servicios de este proveedor sólo se ofrecen en inglés;

- Aprobación reglamentaria: Currency Solutions está regulada por la Financial Conduct Authority (FCA) del Reino Unido con los números de referencia 602082 (autorización de productos y servicios regulados) y 512130 (autorización para prestar servicios de pago, incluidas las transferencias de dinero y la emisión de tarjetas de crédito);

- Aplicación móvil: Currency Solutions aún tiene que lanzar una aplicación móvil para acceder cómodamente a la cuenta y gestionar las transferencias;

- La vitrina de trofeos: Aunque los detalles sobre sus galardones son escasos, Currency Solutions ha sido reconocido como el Mejor Proveedor de Transferencia de Divisas en 2016 en los Trade Finance Global Currency Awards y ha sido galardonado como el Proveedor de Transferencia de Dinero Internacional Mejor Valorado de 2017 a 2020 por Trustpilot, consolidando así su credibilidad y experiencia en el sector.

- Opinión de los clientes: Con opiniones predominantemente positivas de sus clientes, Currency Solutions es ampliamente reconocida por sus tipos de cambio competitivos, sus transferencias sin comisiones superiores a 3.000 £ y su excepcional servicio de atención al cliente. Las funciones avanzadas que ofrece, como las órdenes de mercado y los contratos de opciones, satisfacen las necesidades más complejas. Aunque existen pequeñas dudas, la inmensa mayoría de los comentarios son positivos, lo que demuestra el éxito de la empresa a la hora de ofrecer servicios fiables y eficientes y fomentar una gran base de clientes satisfechos y fieles.

Lea nuestro Revisión completa de Currency Solutions.

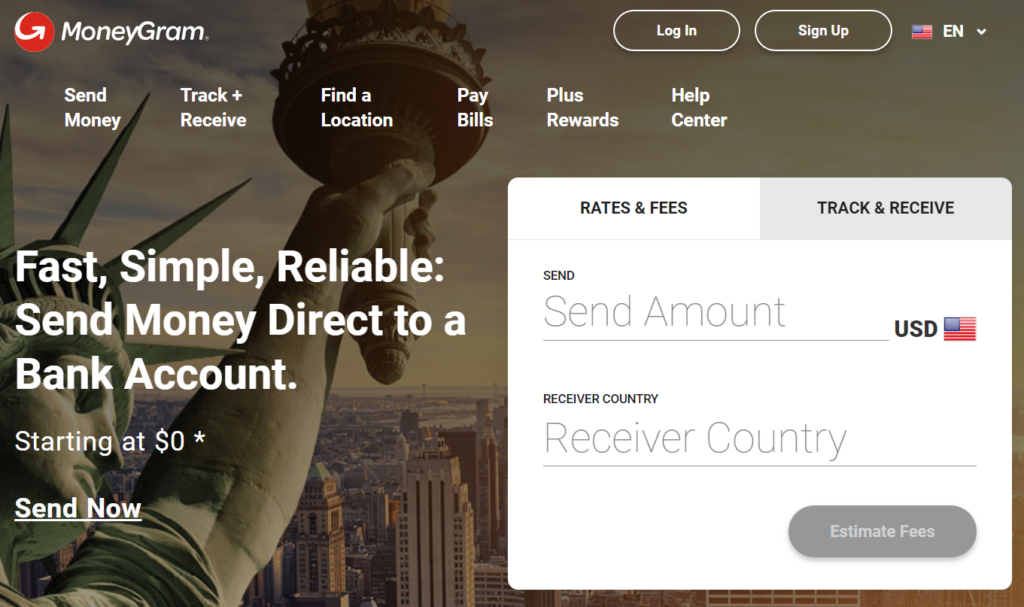

10. MoneyGram

| Pros | Contras | |

|---|---|---|

| 1. | Una amplia gama de métodos de pago | Menos ideal para gestionar grandes transferencias financieras |

| 2. | Excelente atención al cliente | Importes máximos de transferencia limitados |

| 3. | Valoración impresionante en Trustpilot | Posibilidad de importantes comisiones por traspaso |

| 4. | Diversas opciones para recibir fondos | Recargos del tipo de cambio superiores a la media |

| 5. | Disponibilidad de pago en ventanilla | Falta de opciones de cobertura para las empresas |

| 6. | Amplia presencia mundial, con cobertura en más de 200 países y territorios | |

| 7. | Sólida cartera de divisas que incluye 58 monedas diferentes | |

| 8. | Una aplicación móvil de primera | |

| 9. | Amplia experiencia en el sector | |

| 10. | Servicios de transferencia de dinero Swift | |

| 11. | Programa de fidelización |

- Fundada: 1940

- Sede central: Dallas, Texas, US

- Máximos de negociación: Aunque MoneyGramAunque no se ha revelado el volumen exacto de transacciones, sus ingresos de $1,3 mil millones en 2022 sugieren que probablemente sea de decenas de miles de millones;

- Valoración de Trustpilot: Los usuarios de Trustpilot califican a MoneyGram con un elevado 4,5 sobre 5 estrellas, afirmando su satisfacción con el proveedor;

- Recuento de clientes: La clientela de MoneyGram es amplia, con más de 150 millones de personas que han utilizado sus servicios en los últimos cinco años;

- Alcance mundial: MoneyGram cuenta con una impresionante presencia mundial, con 380.000 oficinas repartidas por más de 200 países y territorios. Ofrecen servicios para aproximadamente 60 divisas, incluidas muchas opciones exóticas que no ofrecen sus competidores;

- Límites de transferencia: MoneyGram se adhiere al dicho "la flexibilidad es la clave", sin imponer ningún límite mínimo a las transacciones. Sus servicios son óptimos para transferencias pequeñas, permitiendo hasta $10.000 por transferencia en línea para la mayoría de los países y hasta $25.000 para países específicos. Los límites de las transferencias en efectivo en los locales de los agentes suelen seguir estas directrices;

- Tasas y tarifas: Las comisiones varían según el importe de la transferencia, el lugar y el método de pago. Algunas transferencias pueden costar entre $0-$15, mientras que otras pueden subir hasta $100, especialmente para pagos con tarjeta de crédito a lugares lejanos. Los recargos por tipo de cambio oscilan entre 1%-5% por encima del tipo medio del mercado, lo que hace que MoneyGram sea más caro que algunos servicios, pero aún más barato que los bancos tradicionales;

- Cómo enviar y recibir: Hay varios métodos disponibles para enviar fondos, como transferencias bancarias, tarjetas de crédito o débito y dinero en efectivo en las oficinas de los agentes. Los destinatarios de MoneyGram pueden obtener fondos a través de cuenta bancaria, tarjeta de débito, monedero móvil, recogida en ventanilla o incluso entrega a domicilio en determinados países;

- Apoyo lingüístico: Los servicios están disponibles en numerosos idiomas, adaptados a las personas que no hablan inglés: Alemán, italiano, húngaro, francés, chino, danés, portugués, noruego, árabe, español, ucraniano, ruso, japonés, checo, turco, coreano, rumano, polaco, indonesio, malayo y tailandés;

- Aprobación reglamentaria: MoneyGram está meticulosamente supervisada por las autoridades financieras de todo el mundo. Esto incluye la FCA y Her Majesty's Revenue and Customs en el Reino Unido, el Banco Nacional de Bélgica en el EEE, la Estado de Nueva York Departamento de Servicios Financieros en EE.UU. y FINTRAC en Canadá. Esta supervisión normativa mundial garantiza la máxima seguridad para su dinero;

- Aplicación móvil: Su aplicación móvil de fácil uso, disponible para iOS (con una puntuación de 4,9 / 5) y Android (valorado en 4,7 / 5), facilita las transferencias internacionales;

- La vitrina de trofeos: La excelencia de MoneyGram está avalada por una impresionante serie de premios del sector, que subrayan su compromiso con la prestación de servicios de transferencia de dinero de calidad. Estos son sólo algunos de los premios que han recibido a lo largo de los años:

- Mejor uso de Blockchain en FinTech (2023 - FinTech Breakthrough Awards);

- Premios a la transferencia de dinero (2018 - Mobex Africa Innovation);

- Premio a la Innovación Tecnológica (2017 - Asian Bankers).

- Opinión de los clientes: En general, los clientes tienen una opinión positiva de MoneyGram, según los comentarios en Trustpilot, donde la empresa mantiene una calificación impresionante. A menudo destacan la rapidez, fiabilidad y facilidad de uso de la plataforma. También aprecian la receptividad del servicio de atención al cliente. Sin embargo, algunos han expresado su preocupación por las elevadas comisiones, los recargos por tipo de cambio, los problemas técnicos ocasionales y los problemas con los límites de las transacciones.

Lea nuestro Revisión completa de MoneyGram.

Conclusión

El panorama de las transferencias de dinero está cambiando y evolucionando de forma dinámica. Empresas como Remitly, Send Payments y OFX, entre otras, han demostrado sus sólidas capacidades, aprovechando sus respectivos puntos fuertes y adaptándose a las necesidades de los clientes en Australia.

Todos los proveedores que enumeramos en este artículo han conseguido hacerse un hueco en el saturado mercado de las transferencias de dinero, ofreciendo una gama de servicios que se adaptan a distintos tipos de usuarios. Su énfasis en la seguridad, el servicio al cliente y las características innovadoras subraya el compromiso de servir mejor a sus clientes, independientemente de su ubicación geográfica.

El futuro de las transferencias de dinero en Australia es prometedor. Australia está preparada para una revolución digital en el sector financiero, y esto incluye el ámbito de las transferencias internacionales de dinero. Al ritmo al que se adoptan las tecnologías digitales, el panorama financiero del país está cambiando hacia métodos de transferencia de dinero rápidos, más cómodos y rentables.

El auge de las empresas FinTech, la creciente ubicuidad de los teléfonos inteligentes y el abandono gradual de los métodos bancarios tradicionales contribuyen a un futuro en el que las transferencias de dinero digitales se conviertan en la norma. A medida que evolucionen las expectativas de los clientes, también lo harán los servicios ofrecidos por las empresas de transferencia de dinero. Nuestras expectativas se centran en ofrecer transferencias en tiempo real, seguras y de bajo coste, lo que lo convierte en un espacio apasionante al que prestar atención en los próximos años.

PREGUNTAS FRECUENTES

¿Por qué debería confiar mis transferencias de dinero a estas empresas?

Las 10 mejores empresas de transferencia de dinero de Australia llevan años en el negocio de las transferencias de dinero y están reguladas por autoridades financieras de prestigio a nivel mundial.

Se han ganado la confianza de cientos de miles de clientes gracias a sus servicios seguros, fiables y eficaces.

¿Cómo de rápidas son las transferencias de dinero con estas empresas?

Por lo general, las transferencias de dinero con estos proveedores son bastante rápidas, a menudo se completan en cuestión de minutos a unas pocas horas.

Sin embargo, el tiempo exacto puede variar en función de factores como los países implicados, el método de pago y la opción de recepción.

¿Hay algún inconveniente en utilizar estos servicios?

Aunque nuestros contendientes ofrecen sólidos servicios de transferencia de dinero, puede haber ciertos inconvenientes en función de sus necesidades.

Por ejemplo, algunas pueden resultar caras para las transferencias más grandes debido a sus comisiones y márgenes de cambio. Mientras tanto, otros no ofrecen una aplicación móvil y tienen una cobertura limitada de divisas exóticas.

¿Apoyan estas empresas las transferencias a todos los países?

Todas las empresas mencionadas disponen de una amplia red, con servicios en todo el mundo. Algunas están disponibles en casi todas partes, mientras que otras pueden no ser tan caras. Aun así, ofrecen un alcance global con servicios disponibles en al menos todos los grandes centros mundiales.

¿Qué futuro aguarda a los servicios de transferencia de dinero en Australia?

El panorama de las transferencias de dinero en Australia se prepara para una transformación digital. Con el auge de las tecnologías digitales y las empresas FinTech, cabe esperar servicios de transferencia de dinero más eficientes, rentables y en tiempo real en un futuro próximo.

¿Qué prestaciones adicionales ofrecen las 10 mejores empresas de envío de dinero en Australia?

Las 10 principales empresas de transferencia de dinero ofrecen una gama de funciones avanzadas para satisfacer las distintas necesidades de los clientes.

Esto puede incluir órdenes de mercado, contratos de opciones, aplicaciones móviles, programas de recompensas y otras herramientas exclusivas diseñadas para simplificar y optimizar las transferencias de dinero.

¿Cómo se comparan estas empresas en términos de satisfacción del cliente?

Por lo general, las 10 mejores empresas de envío de dinero de Australia tienen altas valoraciones en plataformas de reseñas como Trustpilot.

Esto indica un alto nivel de satisfacción de los clientes, lo que demuestra su capacidad para prestar servicios de calidad. Sin embargo, como ocurre con todas las empresas, puede haber opiniones negativas ocasionales.

¿Hay importes mínimos o máximos que pueda enviar con estas empresas?

Cada una de las empresas mencionadas tiene políticas diferentes en lo que respecta a los límites de transferencia. Algunas están optimizadas para transferencias más pequeñas, mientras que otras son más adecuadas para transacciones más grandes. Revisa siempre las políticas individuales de cada servicio para conocer sus límites de transferencia.

¿Puedo enviar dinero a través de estos servicios utilizando mi dispositivo móvil?

Sí, la mayoría de los servicios de transferencia de dinero de nuestro artículo ofrecen transacciones en línea, y muchos han desarrollado aplicaciones móviles para mayor comodidad. Estas aplicaciones suelen estar disponibles en plataformas iOS y Android.

¿Qué idiomas admiten estas empresas punteras?

Muchas de las 10 mejores empresas de transferencia de dinero de Australia ofrecen asistencia multilingüe, lo que permite atender a clientes de diferentes nacionalidades.

Los idiomas admitidos pueden variar mucho de una empresa a otra, e incluyen, entre otros, el inglés, el español, el francés, el alemán, el italiano, el portugués, el árabe y el ruso.

Siempre es aconsejable consultar con cada empresa su oferta lingüística específica.

Otras guías útiles sobre Australia

- 2024 Tarifas de transporte marítimo de contenedores desde y hacia Australia

- 17 mejores empresas de mudanzas internacionales en Australia

- ¿Mudarse a Australia? 2025 Coste de la vida y consejos para la reubicación

- 13 mejores lugares para vivir en Australia

- 21 secretos sobre la vida en Australia que debes conocer antes de mudarte

- ¿Se muda a Perth? 2025 Coste de la vida y consejos para el traslado

- Trasladarse a Australia desde Estados Unidos

- Gastos de envío de contenedores a Australia desde Estados Unidos

- Trasladarse a Australia desde el Reino Unido

- Envío de contenedores a Australia desde el Reino Unido Costes y plazos

- Trasladarse a Australia desde Bahréin

- Trasladarse a Australia desde Dubai y los EAU

- Envío de contenedores a Australia desde Dubai Costes y plazos

- Envío de contenedores a Australia desde los EAU Costes y plazos

- Mudarse a Australia desde Kuwait

- Mudarse a Australia desde Qatar

- Envío de contenedores a Australia desde Qatar Costes y plazos

- Trasladarse a Australia desde Singapur

- Envío de contenedores a Australia desde Singapur Costes y plazos

- Trasladarse a Australia desde Sudáfrica

- Gastos de envío de contenedores a Australia desde Canadá

- Gastos de envío de contenedores a Australia desde Nueva Zelanda

- Explicación de la Asociación Australiana de Empresas de Mudanzas (AFRA)

- Explicación de la Asociación Australiana de Empresas de Mudanzas Internacionales (AIMA)

- ¿Se muda a Hobart? 2025 Coste de la vida y consejos para el traslado

- ¿Se muda a Gold Coast? 2025 Coste de la vida y consejos para el traslado

- ¿Se muda a Melbourne? 2025 Coste de la vida y consejos para el traslado

Deja una respuesta